・トルコリラの金利は何%なんだろう?

・今後の見通しはどうなんだろう?

・スワップ投資の魅力度はどうなんだろう?

こういった疑問にお答えしていきます。

群を抜いて高い政策金利から、高金利通貨として確固たる地位を築いているトルコリラ。

現在の政策金利は10.75%です。

本記事では、トルコリラ金利の過去・現在・未来、運用おすすめレバレッジについてご紹介します。

それでは、いってみましょう。

▼スワップポイント投資についてはこちらの記事で解説しています。

>> スワップポイントとは?メリット・デメリットを分かりやすく解説

- トルコリラ政策金利の推移

- 利下げ、利上げを行う目的

- トルコリラの今後

- トルコリラ投資の魅力、デメリット

- トルコリラのおすすめレバレッジ

トルコリラ投資なら、スワップポイントの高い みんなのFX がオススメです!

関連記事

>> 【最新】トルコリラ スワップポイント比較 | おすすめFX会社一覧

目次

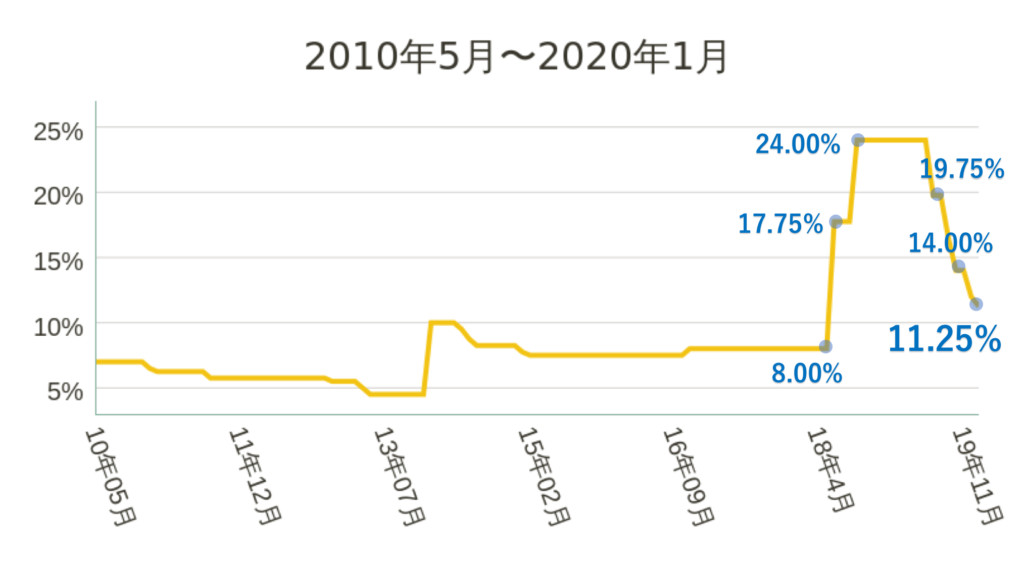

トルコリラ政策金利推移チャート

こちらトルコリラの政策金利の推移チャートです。

2018年6月から急速に利上げが進みました。

8.00%(2018年5月)

↓

17.75%(2018年6月)

↓

24.00%(2018年9月)

8%でも十分高い水準ですが、わずか4ヶ月足らずで+16%も上がっています。

こちらが投資家のトルコリラ人気を一気に押し上げました。

一方、2019年7月から利下げを行い、現在は10.75%(2020年2月)と下がっています。

19.75%(2019年7月)

↓

16.50%(2019年9月)

↓

14.00%(2019年10月)

↓

12.00%(2019年12月)

↓

11.25%(2020年1月)

↓

10.75%(2020年2月)

政策金利が下がった要因は以下のとおり

・高インフレ率が改善傾向

・アメリカの利下げ

トルコリラ価格下落の主要因の高インフレ率が、2018年の急速な利上げによって改善傾向にあります。

さらに、アメリカをはじめとする世界的な金融緩和の流れを踏まえて、利下げに踏み切りました。

利下げ・利上げを行う目的

利下げと利上げは周期的に交互に行われます。

それぞれの目的をざっくり言うと以下のとおりです。

・利下げ:景気拡大のため

・利上げ:過度なインフレを防ぐため(景気縮小)

利下げ効果とは?

金利が下がると、企業は銀行からお金を借りやすくなります。

お金が増えれば、設備投資が活発になり、業績が拡大します。

業績が拡大すると、雇用環境改善や賃金アップにより、消費が盛んになります。

消費が盛んになると、インフレが起こり、物価が上昇します。

物価が上昇すると、企業業績はさらに拡大し、景気はさらに良くなっていきます。

利上げ効果とは?

利下げによって、消費が活発になり、インフレが進むのはいいことですが、

インフレが過度に進むと、ハイパーインフレとなり、個人の所得向上以上に物価が上がり続けます。

すると、国民の生活が厳しくなり、経済としても非常に不安定になります。

有名なのがジンバブエです。

2000年代初頭に数々のあり得ない政策が横行。

物資不足・食料不足に陥り、物価が上がり続け、前月比インフレ率796億%を記録。

超高額紙幣が次々に刷られ、ついに100兆ドルまで登場した。

米ドル等の他国通貨が使われるようになり、最終的に自国通貨は廃止となった。

利下げ・利上げは真逆の効果となるので、どちらかに偏ることなく、周期的に使い分けることで、国内景気をコントールするのです。

トルコリラは今利下げのターンに入ったということです。

利下げに伴い、スワップポイントは減少したわけですが、まだまだ政策金利は高い水準にあります。

他国と比べても、10.75%と言う金利は圧倒的高水準です。

スワップ投資の代表格であることは変わりません。

続いて、トルコリラの今後の見通しを見てみましょう。

トルコリラの今後の見通し

トルコリラ円の今後の見通しはどうなるでしょうか?

上昇要因・下落要因に分けて見ていきましょう。

上昇要因

上昇要因は以下のとおりです。

米国の利下げ

米国の利下げ

2015年12月から断続的に利上げを行ってきた米国ですが、2019年7月に10年半ぶりに利下げを行いました。

今回の利下げは、景気の下振れリスクに対する予防的利下げとなります。

米国の足元の景気は拡大局面が戦後最長の11年目に突入し、雇用も消費も底堅い状態です。

一方で、米中貿易戦争を背景に、企業投資には減速懸念が拡がっており、景気落ち込みに対して先手を打ったと言えます。

FRB(アメリカ連邦準備制度理事会)のパウエル議長は今後利下げを継続的に実施することは名言していません。

米国利下げは、新興国に通貨が流れる要因になるため、今後継続的な利下げが実施されるかどうかが、トルコリラ円にとって重要になりそうです。

下落要因

下落要因は以下のとおりです。

米国との関係性

米中貿易摩擦問題

国内経済政策

米国との関係性

現状、トルコとアメリカの関係性は良好とは言えません。

トルコ政府は、2019年7月にロシア製最新鋭地対空ミサイルシステムS400の搬入を開始し、2020年4月までに配備を完了する計画です。

こちらに対して、アメリカが、NATO(北大西洋条約機構)の加盟国でありながら、仮想敵国ロシアからミサイルシステムを導入するトルコに対し、「敵対者に対する制裁措置(CAATSA)」に基づく制裁を加えるリスクがあります。

一方で、トルコはクルド勢力掃討を目的とした、シリアへの軍事介入を始めています。

ただ、アメリカとしてはシリアのクルド勢力は、ISIS(イラク・シリア・イスラム国)との戦いにおいて、最大の同盟勢力であるため、クルド勢力を守りたいところです。

トルコの軍事介入を懸念したアメリカは、少しトルコに歩み寄る動きを見せています。

具体的には、ロシアからのミサイルシステム導入に対する制裁を一旦見送っています。

米国とトルコの交渉期間は、1年間延長されました。

引き続き、米国との関係性から目が離せません。

エルドアン政権への不安

エルドアン政権への不安は依然として残っています。

アメリカではなく、ロシア寄りであると思われている点や、2019年7月6日に、金融政策をめぐり対立していた中銀総裁を更迭したことが、中央銀行の独立性に対する懸念に繋がっています。

こういった懸念がさらに進むと、トルコリラ下落要因となるので、注意が必要です。

利下げリスク

2019年7月に実施した利下げ幅は、市場の予想を大きく上回ったものの、インフレ減速幅に見合った幅で、実質金利(政策金利ー消費者物価上昇率)は高水準であることから、トルコリラの反応は限定的でした。

しかし、今後も利下げを断続的に継続する可能性があり、トルコリラが売られる(価格が下落する)リスクは依然残っています。

【予測】短期的なトルコリラの見通し

短期的には、上昇は見込みにくいと考えられます。

米国の利下げはトルコリラ円の上昇に追い風となる可能性はありますが、継続的な利下げ可能性・米国との関係性・現政権への不安といったリスクを考慮すると、上昇は見込みにくいと考えます。

【予測】長期的なトルコリラの見通し

長期的(10〜20年スパン)で考えると、上昇が見込める可能性はあると考えます。

理由は、日本経済の低迷によって、円の価値が下がるためです。

日本経済の低迷要因は以下のとおりです。

少子高齢化

人口減少

労働生産力の低下

関連記事

>> 【2020年】トルコリラの見通しを過去チャートから分析。今後のレートを予測。

トルコリラ スワップポイント投資のリスク

トルコリラは圧倒的なスワップポイントが魅力ですが、リスクの高い通貨です。

リスクは以下のとおり

ロスカットリスク

アメリカとの関係性

エルドアン政権への懸念

利下げリスク

一つずつみていきましょう。

ロスカットリスク

こちらはトルコリラやスワップ投資に限ったことではなく、FX全般に当てはまる最大のリスクですね。

ロスカットを避けるためには、過去の最安値から許容変動価格を決定し、ロスカットされない運用資金を口座に入金しておきましょう。

アメリカとの関係性

現状、トルコとアメリカの関係性は良好とは言えません。

トルコ政府は、2019年7月にロシア製最新鋭地対空ミサイルシステムS400の搬入を開始し、2020年4月までに配備を完了する計画です。

こちらに対して、アメリカが、NATO(北大西洋条約機構)の加盟国でありながら、仮想敵国ロシアからミサイルシステムを導入するトルコに対し、「敵対者に対する制裁措置(CAATSA)」に基づく制裁を加えるリスクがあります。

2018年8月のトルコショックの直接的なきっかけも、アメリカのトランプ大統領が、トルコに対する追加関税の税率を引き上げる方針を表明したことでした。

米国との関係性から目が離せません。

トルコ(エルドアン大統領)とアメリカ(トランプ大統領)の政治的な対立により、トルコリラ不安が高まり、ジワジワとトルコリラが下がっている中、ECB(欧州中央銀行)が欧州の銀行のトルコ向け債権に懸念を強めている。との報道が走り、トルコリラは一段と下落。

さらに、アメリカのトランプ大統領が、トルコに対する追加関税の税率を引き上げる方針を表明したことで、トルコリラは急落。

1日で、トルコリラ/円は、20円から16円弱まで下落。

翌週の2018年8月13日には、さらに暴落し、史上最安値の15.218円を記録。

エルドアン政権への不安

エルドアン政権への不安は依然として残っています。

アメリカではなく、ロシア寄りであると思われている点や、2019年7月6日に、金融政策をめぐり対立していた中銀総裁を更迭したことが、中央銀行の独立性に対する懸念に繋がっています。

こういった懸念がさらに進むと、トルコリラ下落要因となるので、注意が必要です。

利下げリスク

2019年7月に実施した利下げ幅は、市場の予想を大きく上回ったものの、インフレ減速幅に見合った幅で、実質金利(政策金利ー消費者物価上昇率)は高水準であることから、トルコリラの反応は限定的でした。

しかし、今後も利下げを断続的に継続する可能性があり、トルコリラが売られる(価格が下落する)リスクは依然残っています。

これはトルコリラにとっては追い風です。米国の金利が下がると新興国に資金が流れるため、トルコリラの上昇可能性が高まります

関連記事

>> 【トルコリラ】スワップポイント投資 | 魅力・リスクを解説!

続いて、最大のリスクであるロスカットをどう防ぐかについて解説します。

ロスカットをどう防ぐか

スワップ投資を行う上で一番のリスクは「ロスカット」になることです。

ロスカットを避けるために、許容変動価格をいくらに置くかが重要です。

再度、トルコリラの過去チャート推移を見てみましょう。

🔽トルコリラ円チャート推移

過去3年で見ると、最安値15.218円となります。

こちらを踏まえ、トルコリラ1万通貨を購入する場合の、レバレッジ別運用資金及び想定利回りを見てみましょう。

↓横スクロールできます(特にスマホの方)↓

| レバレッジ | 想定利回り(年間) | ロスカットライン | 運用資金 | オススメ度 |

| 1倍 | 7.89% | 0円 | 185,000円 | |

| 2倍 | 15.78% | 9.896円 | 92,500円 | |

| 3倍 | 23.68% | 13.195円 | 61,667円 | |

| 4倍 | 31.57% | 14.844円 | 46,250円 | |

| 5倍 | 39.46% | 15.834円 | 37,000円 |

トルコリラ円レート=18.5円 1万通貨あたり年間スワップポイント=14,600円(40円×365日)

ちなみに私はレバレッジ約5倍ほどで運用してますが、こちらは少しリスクある運用となります。

有事の際に、投入できる追加原資がある前提で、高利回りを狙いに行っているので、ご自身の投資余力に合わせて、レバレッジは選択してください!

関連記事

>> 【おすすめは3倍!】トルコリラの適正レバレッジ計算 | 収益シミュレーション

トルコリラ政策金利 まとめ

・トルコリラの政策金利は10.75%(2020/2現在)

・2019年に利下げがあったが、圧倒的高金利通貨の地位は揺るがず!

・過去3年で見ると、最安値は15.218円!

・おすすめ運用レバレッジは3倍!

・レバレッジ3倍で、想定年利は23.6%!

スワップ投資は早く始めた方がスワップポイントが貯まり続けるため、有利です。

また、貯まったスワップポイントを追加原資として継続的に積立投資を行うことで、複利効果が働き、数年後の利益が大きく変わってきます。

関連記事

>> 【資産倍増!】トルコリラ積立投資 | スワップ再投資の複利効果を公開

まずは小額からでもトルコリラ投資を始めてみてはいかがでしょうか^ ^

トルコリラ投資なら、スワップポイントの高い みんなのFX がオススメです!

関連記事

>> 【最新】トルコの格付け | 為替に与える影響・発表タイミングは?

![トレイダーズ証券[みんなのFX]](https://img.tcs-asp.net/imagesender?ac=C99290&lc=PAN1&isq=77&psq=0)

楽天証券CFD

楽天証券CFD  IG証券

IG証券  GMOクリック証券

GMOクリック証券